Spis treści

Prawie 600 tys. zł pożyczy trzyosobowa rodzina na zakup mieszkania

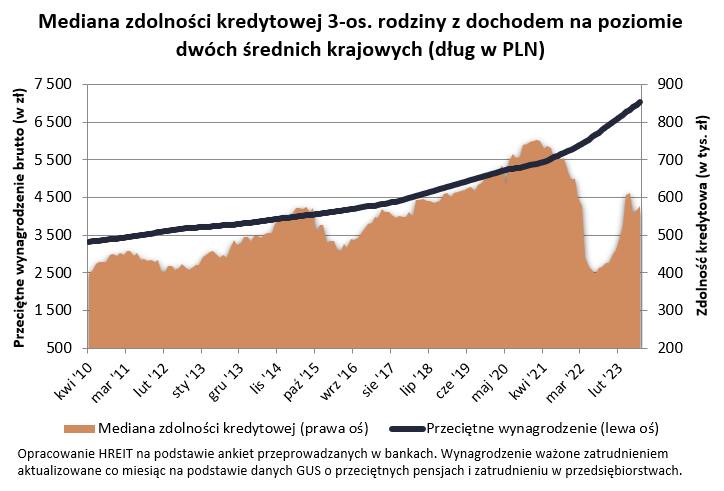

– Ponad 578 tys. złotych – tyle na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina dysponująca dwiema średnimi krajowymi – wynika z kwietniowej ankiety przeprowadzonej przez HRE Investment Trust, to o ponad 2 proc. więcej niż miesiąc wcześniej. Jednocześnie przypomniano, że zdolność kredytowa przykładowej rodziny zaczęła poprawiać się już ponad rok temu, po osiągnięciu minimum w lipcu 2022 roku. – W międzyczasie wzrosła już o 46 proc. – wynika z analizy.

Banki wprowadzają korekty do swoich ofert

Bartosz Turek w swojej analizie przypomina, że wspomniana, przykładowa rodzina przed podwyżkami stóp procentowych mogła na zakup mieszkania pożyczyć około 700 tys. zł, co pod koniec 2021 roku oznaczało łatwy dostęp do „hipotek”. – Dziś jesteśmy w sytuacji, która przekroczyła już połowę drogi z hipotecznej posuchy roku 2022 do hipotecznego eldorado roku 2021 –podaje.

Ekspert podkreśla, że oferta w poszczególnych instytucjach jest zróżnicowana – trzyosobowa rodzina, dysponująca dwiema średnimi krajowymi, może pożyczyć na zakup przeciętnie 578 tys. zł, to nie brakuje instytucji, które skłonne byłyby takiej familii pożyczyć ponad 600, a nawet ponad 700 tys. zł – podkreśla.

Turek przy okazji zwraca uwagę na banki oferujące mniejszą zdolność kredytową – na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu.

Zdolność kredytowa w górę. Z czego to wynika?

Ekspert rosnącą zdolność kredytową Polaków tłumaczy trzema czynnikami. Jego zdaniem kluczowe są tu zalecenia wydane przez KNF. Te z lutego br. pozwalają bankom bardziej liberalnie podchodzić do badania zdolności kredytowej.

– Duże znaczenie mają też działania podjęte przez RPP. Ta już prawie rok temu przestała podnosić stopy procentowe, a jeśli wierzyć prognozom rynkowym, to niedługo może zacząć cykl obniżek stóp procentowych – zauważa i dodaje, że te zmiany to główna przyczyna spadającego oprocentowania kredytów mieszkaniowych.

Na łatwiejszy dostęp do hipotek działa też dobra sytuacja na rynku pracy. Turek wymienia tutaj niskie bezrobocie i rosnące płace. – Wszystko dlatego, że im więcej zarabiamy, tym banki są skłonne są udzielić nam większego kredytu – wyjaśnia.

Tyle pożyczysz za średnią krajową

Najwięcej zyskają osoby, które mogą skorzystać z rządowego programu tanich kredytów dla osób kupujących pierwsze mieszkanie – „Bezpieczny Kredyt 2%”. Rata preferencyjnego długu jest znacznie niższa niż w standardowej „hipotece”. – Wszystko dlatego, że dzięki budżetowym dopłatom oprocentowanie jest nawet 3-4 razy niższe niż standardowe. W efekcie, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu – wyjaśnia Turek.

Jak wskazano w analizie, banki zapytane o to jaki dochód musiałby uzyskiwać singiel, który mieszkając w mieście wojewódzkim chciałby zaciągnąć 30-letni kredyt na kwotę 500 tys. zł, zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet poniżej 6 tys. zł netto. To trochę tylko więcej niż wynika ze średniej płacy w przedsiębiorstwach. Z kolei w przypadku kredytobiorców posiadających 20-proc. wkład własny, jak i dla kogoś kto chciałby skorzystać z gwarancji kredytowej, a więc tzw. „kredytu bez wkładu własnego”, efekty były przeważnie identyczne.

Jeszcze ciekawiej wygląda sytuacja w przypadku rodziny trzyosobowej, w której oboje rodzice pracują. – Gdyby taka familia chciała na 30 lat pożyczyć kwotę 600 tys. zł, to banki wymagałaby od nich dochodu netto na łącznym poziomie około 8-9 tys. zł i to przeważnie niezależnie od tego czy rodzina miała 20 proc. wkładu własnego czy chciała go w maksymalnym stopniu zastąpić gwarancją udzielaną przez BGK w ramach tzw. „kredytu bez wkładu własnego” – podsumowuje.

Planujesz kupno mieszkania? Sprawdź, czy warto czekać na obn...